はじめに

2022年の12月20日、日本銀行が金融政策決定会合のなかでイールドカーブ・コントロールの運用について一部を見直すことを発表しました。これを受けて、日本の債券市場では10年債の利回りが上昇し、各メディアは日本銀行が「事実上の利上げをした」と報じ、有識者、専門家が日本銀行は金融緩和を解除したとネット上で発信していました。個人としては住宅ローンの返済金利に跳ね返ってくる話のため、本件は普段金融政策に興味がない人たちからも注目を集めましたが、日銀の政策修正と今後の総裁人事が日本経済に与える影響について詳しくみていきましょう。

日本銀行が利上げをした?

日本銀行が「事実上の利上げをした」という報道や「金融緩和を解除した」という発信が多く見られましたが、そもそも日本銀行がどのような考えのもとに何をしたのか、ということを黒田総裁の会見要旨から確認をしてみます。まず資料から確認できる変更点は、1:国債の買い入れ額を月間7.3兆円から9兆円程度へ増額、2:長期金利の変動幅を±0.25%程度から±0.5%程度に拡大、3:10年物の指値オペを「0.5%」で毎営業日実施し、各年限でさらなる買い入れ増額や指値オペを機動的に実施するという3つです。金融緩和政策の一環として行っていたマイナス金利やETF/REITの買い入れなどについては変更がなく、国債の買い入れ額も増額されることを考えれば、少なくとも「金融緩和を解除した」という考え方は誤っているといえるでしょう。

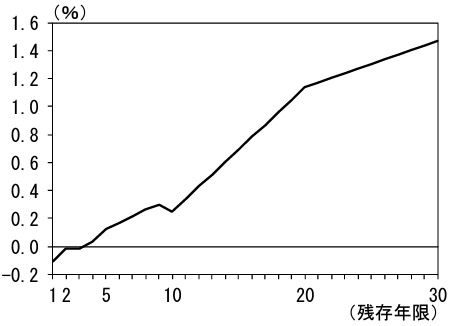

それでは利上げをしたのか、ということですが、政策の修正を発表してから10年債の利回りが上昇したことは事実です。また、過去には黒田総裁もふくめ、日銀の関係者はイールドカーブ・コントロールの変動許容幅の拡大は金利の引き上げに当たるとの認識を示していました。実際に記者会見でも同様の質問を黒田総裁は受けましたが、それに関しては「今回の措置は市場機能の改善を目指したものであり、利上げではない」と明確に否定しています。つまり、社債や貸出の基準となる国債金利において、買い入れをしていた10年債の部分だけが利回りが低下し、イールドカーブが歪な形になってしまったものを修正しただけ、というのが日銀の考えと捉えられます。

国債のイールドカーブ(12月決定会合前) (出所):日本銀行「イールドカーブ・コントロール(YCC)の運用の見直し」

(出所):日本銀行「イールドカーブ・コントロール(YCC)の運用の見直し」