はじめに

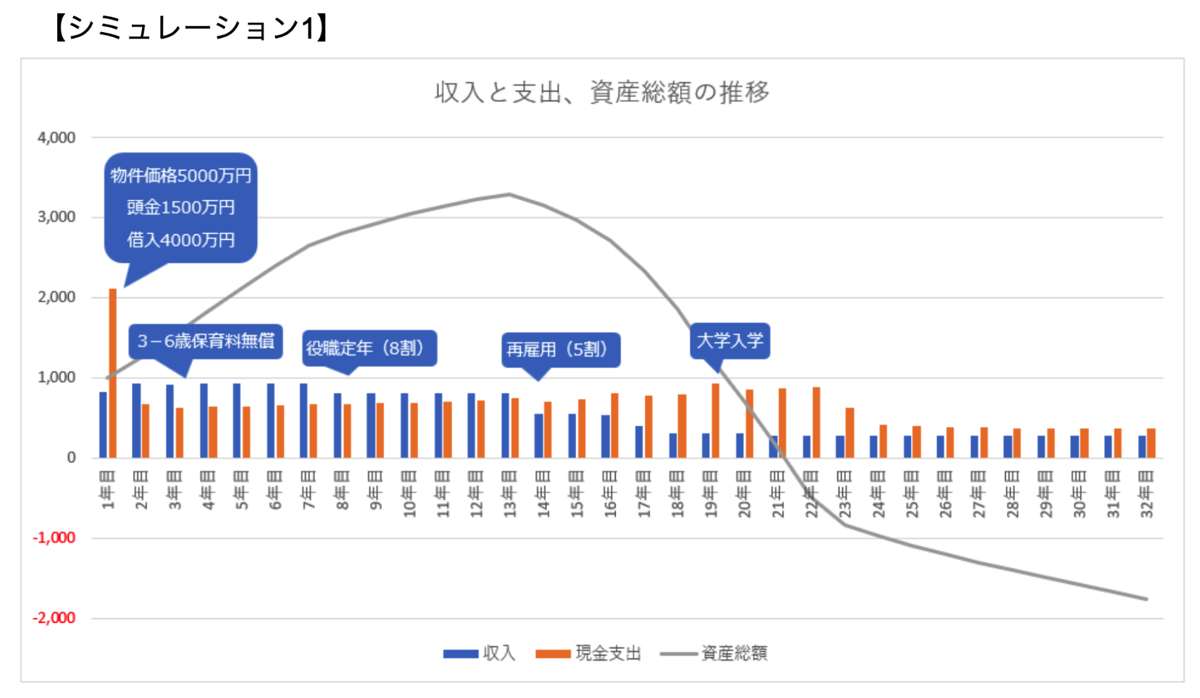

大学時期は年400〜600万円赤字となる可能性

【試算条件(家計状況未記載分は仮定)】

・夫収入:8年目(55歳)を役職定年とし2割減に。14年目(61歳)より5割減

・妻収入:2年目よりフルタイムと仮定。5割増に。17年目(61歳)より5割減

・夫婦とも64歳まで働き、65歳以降は年金収入のみとした(手取り額を夫168万円、妻110万円)

・教育進路は高校まで公立、大学は私立文系

・住宅:1年目に購入。物件価格5,000万円、頭金1,500万円(貯蓄から700万円・投資資産から800万円)、諸費用500万円

・住宅ローン:借入金額4,000万円、返済期間22年、変動金利0.5%(毎月の返済額約16万円)

・現在の貯金や投資額を勘案して、家具家電など臨時支出を年62万円とした

・2年目からの貯蓄は最大月7万円。残りの黒字分をすべて運用にまわすと仮定。なお投資資産の運用利回りは1%と仮定

一般的に、大学時期がピークとなる教育費ですが、ご相談者の場合、お子様が中学に入学する頃から、役職定年や再雇用などの影響で収入が減る可能性があるため、14年目(お子様14歳)から年間収支が赤字に。

なかでも、ほぼ収入が年金のみになると仮定した大学時期の赤字額は年400~600万円と、大きく貯蓄が減ることになりそうです。その結果、試算上ですが、資産総額は投資資産もすべて含めて23年目にマイナスとなっています。

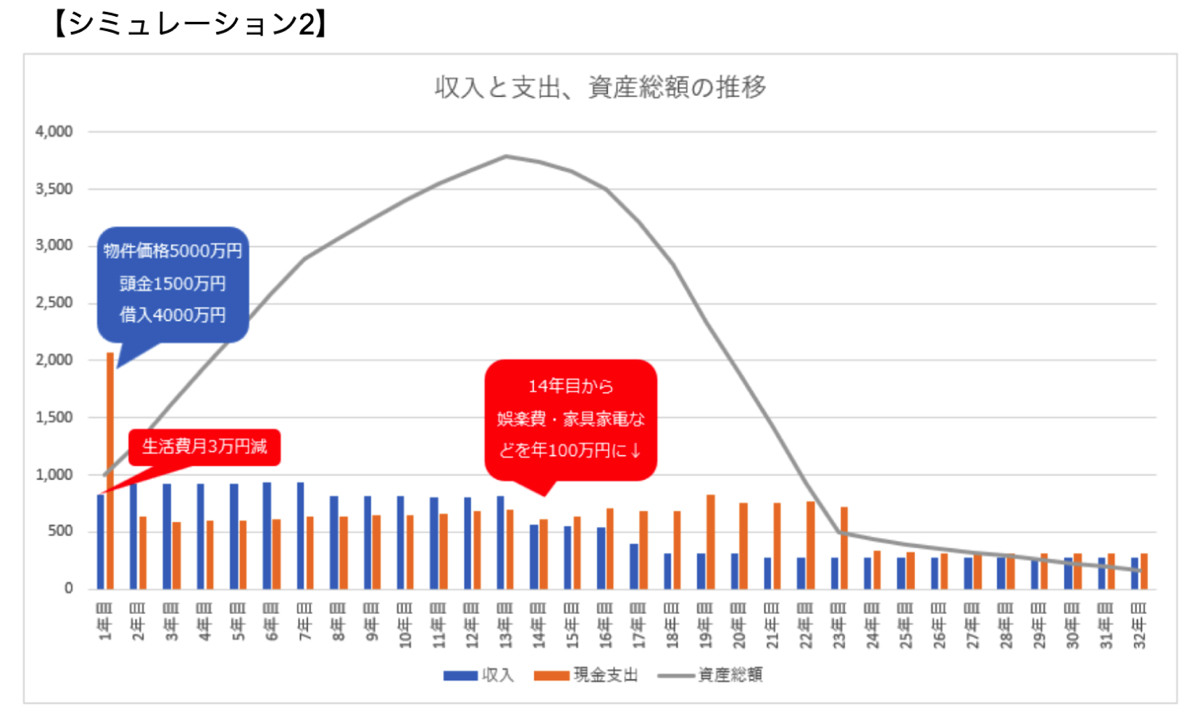

5000万円の物件を購入するなら生活レベルの見直しは必須

不動産業者からは4,000万円の借入が可能と言われているとのことですが、今後減収の可能性があるだけでなく、お子様の成長に伴い教育費や生活費の負担もあがるため、もし検討されている5,000万円の物件を買う場合は、生活費や娯楽費などの支出見直しが必須と言えます。【シミュレーション2】では、毎月の生活費を3万円減らし、減収時期以降の娯楽費、お小遣い、家具家電などの支出を年100万円(現在年146万円)としてみました。

今から月3万円の見直しをすることで、貯蓄の加速度が増し、お子様が小学生時期までのいわゆる「貯め時」に、しっかり資産を蓄えられます。また、61歳となる14年目以降、臨時支出の金額を減らすことで、資産が枯渇することはなくなりました。

月3万円の見直しにつなげられそうな費目は、通信費と保険料、食費です。お子様が大きくなると、お子様のスマホ代もかかりますので、今のうちに格安スマホやSIMに見直すなどして、家の通信費を合わせても1万円くらいに抑えられると良いですね。また保険料については、内容が不明なのでアドバイスができませんが、保障が重複していたり、大きな医療保障などがある場合は、見直しの余地があるでしょう。その2つの見直しで3万円減に届かなった場合、その分を食費から減らせないか考えてみましょう。