はじめに

「インボイスが要らない取引」もある

有野:取引先が1社とか2社くらいなら、まぁ頑張るかって思うけど、数十とか数百の会社相手に取引している会社だと……うわぁ、面倒そう(笑) あれ、松竹芸能も所属タレントみんながインボイスになったら、いちいち「有野、お前登録番号間違えてたで〜」とかチェックせなあかんし、会社も大変なんじゃないですか?

小島:おっしゃる通りですね。取引先が多い会社だと、経理の締日前後は大忙しとなりそうです。先ほど、「すべての取引に関するインボイスを保存しないといけない」とお伝えしましたが、それは請求書だけではなく領収書や納品書、仕入明細書などにも当てはまります。それらも確認して保存する必要があるので、会社によってはかなり負担が増えることになると思います。

有野:うわぁ~、領収書もチェックせなあかんのか。でも、領収書って一人だけで何十枚も出す人もいますよね? それを全部チェックするのは厳しいなぁ。

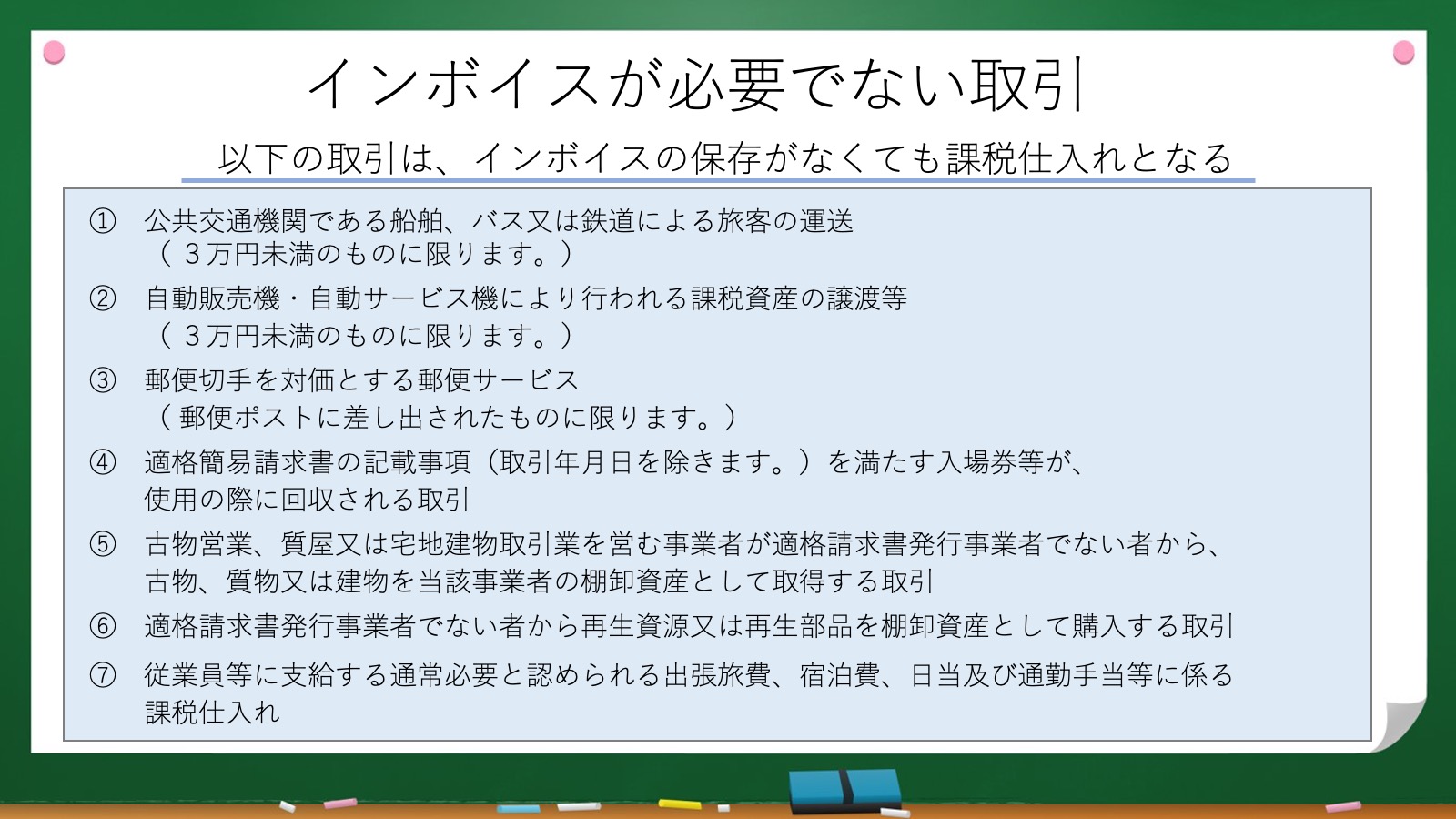

小島:インボイスの保存に関するルールとして、「インボイスが必要でない取引」というのがあります。たとえば、3万円未満の交通費や自販機での購入費、出張時の旅費や宿泊費などですね。ここでいう交通費は、公共交通機関のもので、タクシーはダメですね。

有野:ふぅ~、少し安心しました。全部インボイスじゃなきゃあかんってなると、経理さん倒れてしまいそうですもんね。「こんなの、人を増やさんとやってられへん!」って(笑)

小島:お財布や人員に余裕がある会社ならいいのですが、そういうところばかりではありませんからね。ほかにも「課税売上1億円以下の事業者で1万円未満の取引はインボイス不要」というのもあり、「少額特例」という特例制度で、2029年9月末までと期限が定められています。また、インボイスには「仕入税額80%控除特例(2割特例)」など、免税事業者から新たに課税事業者となった人たち向けの特例もあるので、該当する事業者の方は一度チェックしてみるといいでしょう。

有野:一気にいろいろ変わり過ぎるとアレやから、いついつまでは特例出しときますよ~ってことか。会社員とかアルバイトの人は、インボイスの影響はないんですか?

小島:経費を使う際に、インボイスが必要な取引か、必要な場合はインボイスに対応している事業者かどうか、というのを気にしないといけなくなりますね。逆に給与に関しては消費税がかからないので、基本的に影響はありません。ただ、会社員で副業をされている方は要注意です。

有野:あぁ、なるほど。会社とは関係なく、自分が副業で商売やってるわけですもんね。そこは個人事業主やもんな。インボイス申請しないといけないのか。してなかったら、せっかくお得意さんが出来てきてても、取引減らされるかも、とか考えないとアカンし大変やなぁ。

小島:副業にもインボイス制度は適用されるので、取引先が課税事業者の場合は、同じようにインボイスの登録番号が記載された請求書を発行する必要があるかもしれません。ただ、取引先が免税事業者や簡易課税制度を選択している事業者、つまり「インボイスが不要な事業者」の場合は、自分もインボイスを発行しなくてOKです。一般の消費者相手の副業も、同じようにインボイスはおそらくいらないでしょう。

有野:簡易課税制度? 3回目にして初めて出た言葉ですよ! 「簡易」ってついてるから、好感持てる言葉です(笑) で、なんですか、それ?

小島:簡易課税制度(※)は、小規模事業者の消費税の計算を簡単にするための制度。2年前の課税売上が5,000万円以下の事業者が対象になります。詳細の説明は省きますが、副業をやっているなら、取引先の企業にインボイスの必要の有無を聞いておくといいでしょう。

※参考:簡易課税ならインボイスの保存義務は不要