Market Plus

明日の投資に何か1つ、プラスの価値を――。難しく捉えられがちな投資の話を自分の事として考えるためのマーケット記事です。

メジャーSQ接近!「魔の水曜日」乗り切れるか

令和初のメジャーSQ波乱を予測

米中貿易摩擦の深刻化・長期化など、影響度を読みづらい懸念要因がマーケットを覆う中、6月14日には令和最初の「メジャーSQ(特別清算指数)」が到来します。1988年9月に取引がスタートした日経225先物・TOPIX先物は、その4ヵ月後に始まった平成時代に飛躍的に成長し、現物市場の価格形成にも多大な影響を及ぼしました。オプション取引等を含めた派生商品(デリバティブ)の拡大基調も続き、重要度は一段と高まっていくものと思われます。今回は、もともと荒れやすいとされるメジャーSQを今週、無事乗り切れるのか?という観点から、いくつか情報を整理しておきたいと思います。

6月の金融市場で「7日」と「19日」が要注目のワケ

米利下げ期待がリスクオフに拍車

10連休後の株式市場は下落でスタートし、その後もジリ貧の展開が続いています。6月5日の相場は少し戻しましたが、4月以前の水準に戻るほどの勢いは感じられません。市場心理が後退して起きる「リスクオフ」という現象が起きているようです。一番の原因は米中貿易摩擦ですが、他にも複数の要因が重なっています。6月に入ってからの一段の下落には、米国の利下げへの思惑があるように感じます。少し掘り下げてみたいと思います。

不安定な株式市場で知っておきたい2つの銘柄特性

世界的な景気停滞への警戒強まる

貿易をめぐる米中の対立、いわゆる「米中貿易戦争」が激化しています。両国の対立は本質的には非常に根深く、短期間で解決する問題ではありません。このような波乱含みのマーケットで、投資経験の浅い方にぜひ覚えておいていただきたいキーワードが、2つ存在します。この2つのキーワードを念頭に置いて銘柄を選ぶと、どんな効果が期待できるのでしょうか。

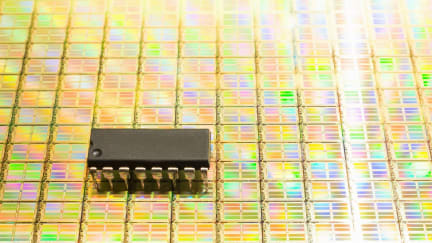

“産業のコメ”半導体業界で投資候補に入れたい企業は?

逆風下でも強みを発揮する3社

半導体は「産業のコメ」とも呼ばれるように、エレクトロニクス製品を中心に多くのものに搭載されています。特に今後はIoT(モノのインターネット)や次世代通信5Gといったジャンルを中心に、一層の需要が見込まれています。また、将来的には自動運転の普及も期待される自動車業界も、半導体にとって一大市場となってくるでしょう。しかしながら、「シリコンサイクル」と呼ばれる変動の波が大きく、半導体工場を新設・増設する設備投資は低調に推移しています。その中で独自の強みを発揮しているのが、シリコンウエハメーカーです。

米中「新冷戦」下で地球上に有望な投資先は残されているか

最新グローバル投資戦略

米中の貿易問題をめぐる対立の激化から、株式市場を取り巻く環境は、春先までの楽観ムードから、足元では予断を許さない状況へと変化しています。米国は2,000億ドル分の中国製品に対する関税を5月10日から25%に引き上げ、中国側も報復措置で対抗しました。さらに米国は、残りの中国製品3,000億ドル超分についても関税引き上げの準備を進めるとともに、中国の通信機器大手ファーウェイとの取引を禁じるなど、米中問題は緊迫の度合いを増しています。こうした貿易摩擦の深刻化は、世界経済の見通しにも暗い影を落としています。再び世界の株式相場が上昇基調に回帰していくためには、米中間での対立回避・合意形成が必要不可欠といえるでしょう。

米中貿易交渉が暗礁に乗り上げた“中国側の”事情

実務レベルの合意が白紙に戻ったワケ

5月にも合意すると見られていた米中貿易交渉。期待は見事に裏切られ、米国は中国への制裁関税第3弾の税率引き上げと、全輸入品に対象を拡げる第4弾の計画を発表し、中国も米国に報復関税をかけると打ち出しました。合意も近いと思われていた交渉は、なぜ暗礁に乗り上げてしまったのでしょうか。今回は、中国の国内事情から推察してみたいと思います。

膠着する米中問題、人民元の動きに注目すべき理由

再びチャイナショックは起こるか

米中の経済対立が深刻化しています。すでに実施された措置に加え、米国では第4弾である約3,000億ドル分の制裁関税が検討され、中国大手通信機器メーカーへの部品などの供給も制限されるというニュースが相次ぎました。米中貿易・知財問題は着地点が見えない状況です。これからの注目ポイントとして、人民元の動きが挙げられます。

どこでもドアが発明されたら、デキる投資家はどう行動するか

ひみつ道具で鍛える投資家流の思考法

「どこでもドアがあったら……」と誰もが一度は想像したことがあるでしょう。『ドラえもん』に出てくる「ひみつ道具」は、私たち一般人にとってはありがたい代物ですが、投資家にとっては命取りになりえる代物でもあります。どこでもドアによって投資先のビジネスが世間からもはや必要とされなくなった場合、資金を失ってしまう可能性があるからです。投資家は、どこでもドアが社会にもたらす影響を慎重に判断したうえで、自分の資産を守るための行動を取るでしょう。同時に、資産を増やすために最適な投資先はどんな会社かを考えます。一見無意味にも思える考察ですが、「どこでもドア」という部分を「人工知能」や「量子コンピュータ」と置き換えてみるとどうでしょうか。このような思考のフレームワークを1つでも持っているだけで、現実世界における投資の武器としても役立つかもしれません。そこで今回は、どこでもドアの発明によって投資家がどのような会社に投資するのかを考察したいと思います。

中国のスポーツ関連銘柄を2022年に向けて仕込むべき理由

日本株にも影響はある?

中国では2022年に2つの大きな国際大会が開催される予定です。1つは、2022年2月に開催予定の「北京冬季オリンピック」。もう1つは、同年9月に浙江省・杭州市で開催予定の「アジア競技大会」です。つまり、2022年には中国で2つも大きな国際大会が開催されることになります。この「中国体育2022」とも呼ぶべき状況の経済効果について考えてみたいと思います。

米中貿易戦争でも投資リターンが期待できる国・産業は?

対立姿勢が強まるが…

5月中にも最終合意に至ると期待された米中貿易協議ですが、ドナルド・トランプ米大統領は5月5日に中国製品2,000億ドルに対する追加関税を10%から25%に引き上げると発言し、10日に実効となりました。さらに、残りの約3,000億ドル分の中国製品を関税引き上げ対象にする「第4弾」の詳細も13日に発表しました(発効は6月末以降)。中国の輸入依存度が低かった第3弾までと異なり、第4弾ではスマートフォンやノートパソコン、ゲーム機などが含まれます。これら製品が米国の各品目の輸入全体に占める割合は8~9割に上るため、米国の幅広い消費者に影響が及ぶことになります。これに対して、中国側は報復措置を示唆。同国内での報道も「米中貿易摩擦」から「米中貿易戦争」へと変化するなど、本格的な対立姿勢を強めています。こうした状況下、投資家にとってはリスクを取って動きづらい状態が続いています。しかし、かといって期待できる投資先がないわけでもありません。

次世代通信規格「5G」社会で重要性が増す情報セキュリティ

情報セキュリティ企業に追い風となるか

近年、日本でもサイバー攻撃による被害が増えています。個人、企業、官公庁・自治体など幅広い分野で情報セキュリティへの需要が高まり、国内の情報セキュリティ市場の拡大が続いています。今後訪れるモバイルの次世代通信規格「5G」の社会では、従来よりも大量のデータが飛び交うとされており、情報セキュリティの重要性が高まりそうです。そこで今回は、5G社会で重要性が増す情報セキュリティ分野と関連銘柄を紹介します。

トランプ次第の株式市場で投資のヒントになる“指標”とは?

リスクを抑えつつ利益を狙う方策は?

米中貿易戦争が激化する中でも、日経平均株価は年初から緩やかな上昇基調が続いています。年初に1万9,655円で取引を開始した日経平均株価は、5月23日時点で2万1,151円と、年初から8%ほど上昇した水準となっています。一方で、個人投資家の間では、米中貿易戦争に対する懸念が強く、投資姿勢は極めて慎重です。松井証券店内の「信用買い残高」の推移を見てみると、2018年初の2,562億円から1,881億円に減少しており、積極的にリスクを取りに行く気配は見られません(2019年5月21日時点)。それではなぜ、日経平均株価は上昇しているのでしょうか。その謎を解くカギとして、このところ話題となっている指標に「NT倍率」というものがあります。

企業業績の「2期連続減益」観測は実際どれだけヤバいのか

3月期企業の業績計画を読み解く

5月20日に発表された1~3月期の国内総生産(GDP)は、マイナス成長を見込んでいた市場の予想に反して、前期比プラス0.5%、年率プラス2.1%(実質、季節調整済み)となりました。これを受けた週明けの株式市場は買いが先行し、日経平均株価は一時、前週末の終値に比べて約180円高まで上昇する場面がありました。これは文字通り、機械的な反応でしょう。指標が市場の予想を上回るか下回るかで、自動的に買い/売りを発動するアルゴリズム取引によるものだと類推されます。あるいは、GDPが下振れすることに賭けていた向きの買い戻しでしょう。というのは、GDPの中身は決して評価できるようなものではなかったからです。「個人消費」と「設備投資」は伸びず、内需の弱さから「輸入」が大きく落ち込んだため、形のうえでは外需が成長に寄与した格好になっていますが、「輸出」も減少しており、外需が好調とはとても言えません。日本の景気は弱含んでいるというのが実相でしょう。ニュースのヘッドラインだけで判断できないのは、GDPのようなマクロの統計だけでなく、ミクロの企業業績についても言えます。3月期決算発表も一段落し、先日、新聞に企業業

日経平均3日ぶり反落、戻り歩調は今後も続く?

株式市場の変化の兆しを読む

令和の東京株式市場は日経平均株価がマイナスでスタート。大型連休前の4月26日から数えると5月14日まで7営業日続落し、下げ幅は1,240円を記録しました。米中対立の再燃をきっかけとした海外の景気動向に対する懸念の高まりや、日本が6営業日連続で休場となったことで売りが出やすくなっていたことが背景にあるようです。その後は15日に日経平均株価が前日比で121円高と、8営業日ぶりに反発。14日のザラ場安値2万0,751円を底に、徐々に下値を切り上げる展開となっています。21日は3日ぶりに反落となりましたが、株価はこのまま反発基調を強めるのか、考えてみます。

今の為替市場は「円高ドル安」と呼べるのか

「リスクオフ=円買い」は正しい?

根本的なことですが、「円高ドル安」とはドルに対して円の価値が相対的に高い状態であり、「円安ドル高」はその逆です。為替市場のキモは、この“相対的”というワードであり、一口に円高ドル安と言っても実は奥が深いといえます。近年、リスクオフの手段として使われることが多い「円買い」ですが、実際に有効なのでしょうか。直近の為替相場から考えてみたいと思います。

米中貿易摩擦の“着地点”はどこにあるのか

焦点は「中所得国の罠」と「大統領選」

米国は5月10日、対中制裁関税第3弾の税率引き上げを発動し、13日には制裁関税を全輸入品に拡げる第4弾の計画の詳細を発表しました。一方、中国も6月から報復関税をかけると発表しました。これを受け、「米中貿易摩擦を懸念する」「摩擦のせいで経済が悪化する」といった報道が改めて出ています。しかし、何が「摩擦」なのかについては、あまり明らかになっていないように思います。そこで今回は、米国が中国の何を批判しているのか、対して中国はどのような対応を図ろうとしているのか、について考えてみます。

米中摩擦はこの先、どんなシナリオをたどりうるのか

IMFの試算を基にひも解く

米中の貿易交渉は合意に至ることができず、中国の報復措置や米国のさらなる追加措置が予定・検討されているという報道がなされています。5月上旬に行われた交渉については「合意が近い」という観測が流れた時期もあっただけに、対立が激化・長期化するのではないのかという観測は「悪材料」と評価せざるをえないと考えます。

“投資の神様”バフェットが割高株のアマゾンを買った理由

あなたの知らない割安株投資の意義

2019年5月上旬に行われた投資会社「バークシャー・ハサウェイ」の株主総会における、ウォーレン・バフェットCEO(最高経営責任者)の発言が物議を醸しています。バフェット氏が株主に、Amazon.comへの投資を「割安株投資の原則に沿ったものだ」と説明したからです。この説明に対し、一部の市場関係者から「PER(株価収益率)が高いAmazon.comに投資をすることは、割安投資の趣旨に反する」と、疑問視する内容の声も上がっています。バフェット氏はどのような視点でAmazon.comを割安と判断したのか、検討していきます。