はじめに

ライフプランは投資の目的

まず考えるべきは「ライフプラン」です。なぜかというと、ライフプランというのは投資の目的だからです。投資の目的が決まると、投資をして良い期間、求めなければいけないリターン、取れるリスクというのがはっきりします。そしてこのライフプランを考えた後にマネープランを検討します。マネープランというのは、ライフプランに沿った行動計画です。具体的には金融商品や実物資産の購入、売却、保有という戦略、そして出口戦略を考えることです。このライフステージに沿ったライフプラン、そしてマネープラン、この順番が大切だということを覚えていただければと思います。

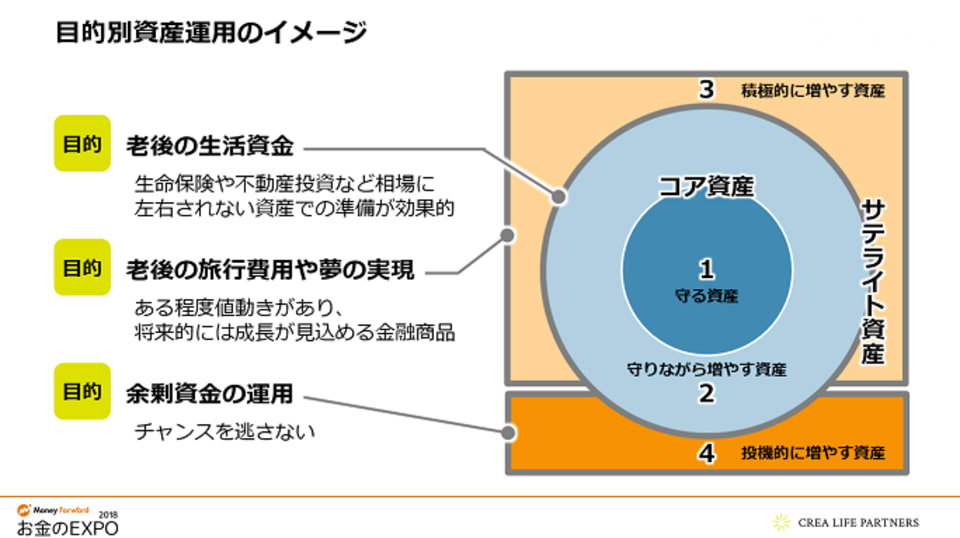

これまではライフステージという時間の軸で投資を考えてきました。今度はこれをリスク別に見ていきます。1つ目は、守る資産、2つ目は、守りながら増やす資産です。この2つをコア資産と呼びます。3つ目は、積極的に増やす資産で、4つ目は、投機的に増やす資産

具体的に見ていきましょう。まず、老後の生活資金はないと困ります。そうすると生命保険や不動産のように相場に関係なく準備ができるものでなければなりません。ですので、老後の生活資金というのは守る資産、もしくは守りながら増やしていく資産に属する資産で設計していく必要があります。

次に、老後の旅行や、自分がやりたい夢の準備資金。これは積極的に増やす資産に分類されます。ある程度値動きがあっても、将来的には値上がりが期待できるような商品です。なぜここに分類されるかというと、最悪そのお金がなくなっても割り切ることができるからです。老後の資産は無くなって割り切れるものではありません。

そして次に余剰資金の運用です。私たちのようにファイナンシャルプランニングをやっていると、よく「投機はだめなのですか」というご質問を伺います。回答は、「悪くはない」です。ただ、その順番が問題です。足元がしっかり準備できている状態において、仮想通貨、FX、そして暴落した株などを買うのは悪くない投資戦略だと考えています。ただ一方で、足元の準備がない中で、手を出すFX、仮想通貨というのは、ギャンブルでしかないと考えています。

ここまでの話をすると「そんなに分散する資産はないです」と言う方たくさんいらっしゃいますし、我々もこれが理想形であることは十分理解をしています。ただ、資産形成期だからこそ目的をぶらした運用をやってしまっては、将来、「こんなはずじゃなかった」という日が来てしまいます。資産形成期だからこそ、どんな相場になっても最低限は準備ができているという土台さえつくってしまえば、もっと積極的に投資に取り組めるのではないかなと思います。

大切なのは、武器と防具をバランス良くすることです。ドラゴンクエストでは当たり前のことですね。目的に沿ったリスクをしっかり取り、必要な分散投資ができるようにしていただきたいなと思います。

クエスト②:「何、買えばいいですか」への答え

資産形成初期の方から特に聞かれるのは、「何を買えばいいですか」という質問です。例えば、28歳、年収410万。「250万ぐらい貯まったのですけど、銀行にだけ置いておくのはもったいない気がするので預金からの脱却を図りたいです」という目的を掲げてこられます。「まずやりたいのは、最近はやっているNISAというのをやってみたいと思います」とおっしゃります。NISAは制度なので、そこから何を買うかが大事になってきます。すると今度は、「ちゃんと勉強したいのですが、まずはメジャーどころから攻めていきたいので、日経平均が連動するタイプのファンドを買いたいです」とおっしゃいます。「でもやっぱり、いつ上がるか下がるかきちんと分からないといけないですよね」ということで、スタートをされる前に勉強を開始されます。テクニカル分析、チャート、ろうそく足、ファンダメンタルズ、経済学・・・というふうになっていきます。そうすると、目的であった貯金のみからの脱却は達成できないままで終わってしまいます。そのお客さまは何を買っていいのか分からずに、すごく迷ってしまいます。

日本の場合、上場株式社数は3,600社以上、公募の投資信託にいたっては、6,000本以上あります。ここから初心者の方に1万ぐらいから1つ選んでくださいと言われたら、選びづらいのは当たり前だと思います。そうすると、貯金のみからの脱却というそんなに難しくないハードルが、意外と自分が難しいことをしようとしているのではないかと思い始めてしまいます。そうすると、さらに装備が決められない状況になってしまい結局何も動けなかったという方が結構いらっしゃいます。「何を買えばいいのか」という視点に立ってしまうと、実はこうなりがちです。