はじめに

FIRE(経済的自立早期リタイア)の構造

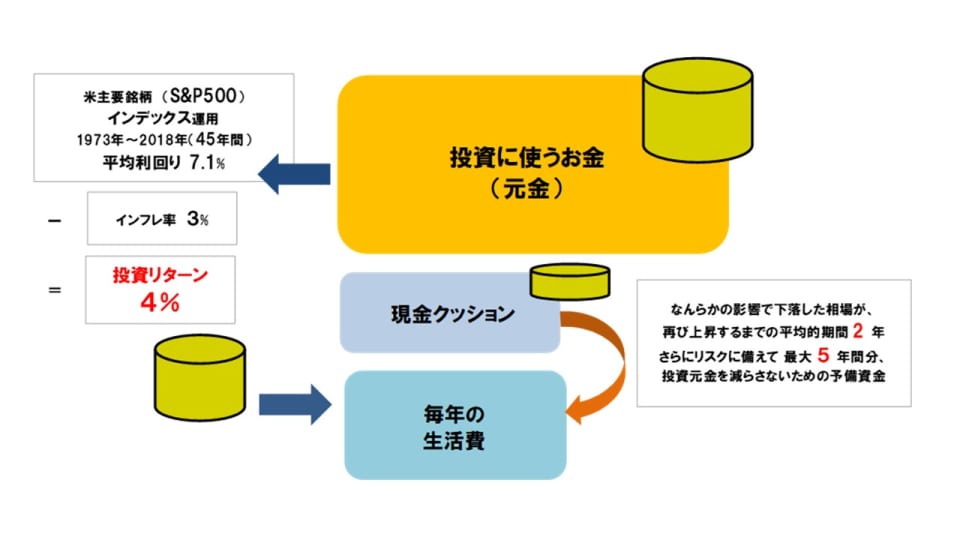

米国トリニティ大学が、1926年~1995年に渡る69年間、退職者の保有する金融資産の推移を調査した膨大なデータを用いた研究があります。それによると、下記のような構造を構築すれば、30年間、元手を減らすことなく、利益(生活費)を生み出し続けられる確率が95 %となりました。

FIREの考え方には「4%ルール」というものがあります。これは投資元金に対して、リスクを抑えながら極めて安定的に得られるリターンが4%となることから、毎年の生活費を4%以内に抑えることで、理論上、運用益だけで生活できる状態になることを指します。

逆算をすると、毎年の生活費の「25倍」の資産が貯まったら、毎年の生活費を運用益だけで賄える状態になります。

大暴落が来ても通用するのか

ただ、投資というのは相場に作用します。2008年のリーマンショックや、記憶に新しい2020年のコロナショックと言った、世界的な金融危機は度々やってきます。多くの投資初心者は、相場が下がってしまうと、これ以上の損失が怖くなって売却します。

そして相場が上昇をすると、もっと値上がりすると考えて購入をします。「底値売り」や「高値掴み」という、最悪の状態が生まれてしまいます。

もちろん未来の相場は誰にも分かりません。だからこそ膨大な過去の歴史から学び、類推し、確率や統計を駆使して戦略的に予測します。そこで大事なのが、相場が下がったら上がるまで待つ、というごく当たり前の考え方です。

ではその時、どれだけ待てばいいのか。投資用に準備したお金に手を付ける事なく、万が一のための予備資金をいくら備えれば良いのか。それが現金クッションです。