はじめに

■日本国債

【メリット】

・元本割れのリスクが無い

・利子の受け取りが約束されている

【デメリット】

・投資信託や株式に比べて、受け取れるリターン(利子)が少ない(まとまった資金が無いと、満足なリターンを得にくい)

債券と株式の大きな違いは、「満期日」が来たら、払ったお金が全額戻ってくることです。国が発行する債券を国債と呼びますが、国にお金を貸した「借用証書」のようなもの、とも言われています。

そして、お金を貸している間、利子(投資のリターン)を受け取ることができます。つまり、その国が破綻(債務不履行)しない限り、満期日が来たら払った全額が戻ってくる約束がされているため、極めて安定的に運用できます。

ただし、最大のデメリットは、受け取れるリターンが小さい点です。

2022年3月現在、日本国債の変動10年型の金利は、0.12%。最低購入金額は1万円に設定されているため、年間の運用益は12円。そこに税金が発生するため、厳密には9円程度です。

大きな元手がある場合は、リスクを抑えての運用に適していますが、少額で運用をする場合には、「利益の絶対額」に満足感を得にくいかも知れません。

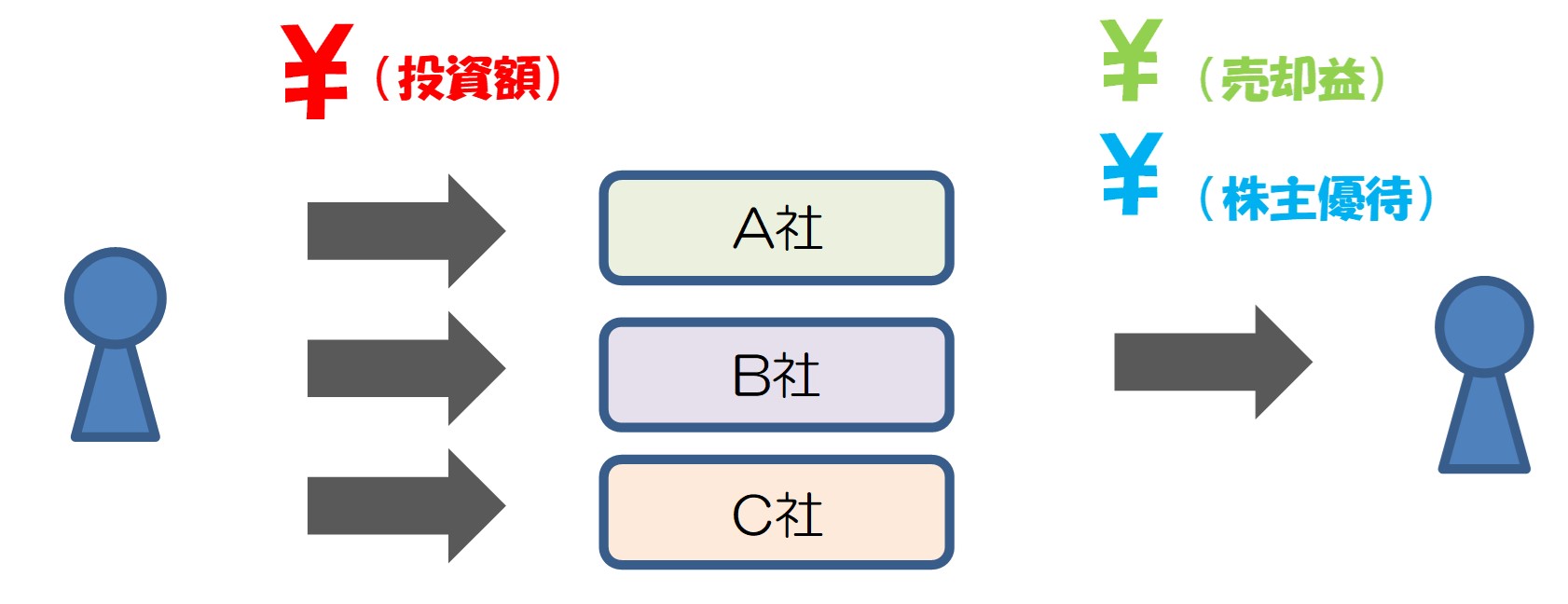

■株式投資

【メリット】

・投資信託、国債に比べて、大きなリターンを得られる可能性がある

・一般NISA口座や特定口座での取引の場合は、株主優待を受けられる

【デメリット】

・株価の変動によって、元本割れが発生する可能性がある

外国株は、1株から購入が可能ですが、日本株の売買単位(単元)は100株なので、例えば株価1,000円の株を買う場合には、1,000円×100株=10万円が必要です。

ただし最近では、スマホで気軽に「単元未満株」を購入できるサービスが充実してきました。例えば、「1株」から購入が出来たり、500円や1,000円といった「金額指定」で購入ができます。

これなら少額で投資を始められますが、ほとんどの場合「株主優待」を受けられないため、「株主優待」を目的として投資をするならば、ある程度(10万~20万)の資金を準備して、一般NISA口座で購入をする方法などがおすすめです。