はじめに

プチFIREを検討するステップ

アメリカのミリオネア、ビル・パーキンス氏による著書『DIE WITH ZERO』では、資産のピークを「金額」で決めるのではなく「時期」で決めるべきだと主張しています。その時期とは、健康状態を示す「生物学的年齢」です。健康状態は人により異なるため、資産を減らし始める年齢も異なりますが、おおむね実年齢で 45歳~60歳からは資産を減らしていくべき としています。

「金額」を目標にしてしまうと、「たとえ何年かかってもその金額を目指すべき」という意味合いが込められてしまいます。人生を楽しむには、お金だけでなく健康と時間も必要です。お金は増えれば増えるほど複利の力でもっと増やしやすくなります。けれども、「時間」は有限です。「健康」も努力して保つことはできますが、基本的にはどんどん衰えていくものです。目標額まであともう少しを貯めるために、リタイアを5年先に延ばしたとして、それにより年齢を重ねて体力が衰えたら、たとえお金があっても、そのお金を使ってできることが限られてしまいます。つまり、人生の幸福度を上げる機会を逸することになるのです。

でも50代なら、もう少しで年金受給年齢が見えてきます。年金受給時期まで資金を保ち、かつ年金受給後の不足額を補うことができれば、今まで早期リタイアは無理だと思っていた人でも可能性が出てきます。

それを調べる方法は、「ゴールから逆算」をする次の5ステップです。

【早期リタイアを検討する5ステップ】

(1)年金額を確認する

(2)引退後の生活費を予想する

(3)年金受給後の不足額をまかなえる金額を4%ルールで計算する

(4)FIREしたい年齢から、年金受給まで保てる金額を計算する

(5)FIRE時の目標額を達成する運用計画

(1)年金額を確認する

年金のシミュレーションをするのに便利なのが日本年金機構の「ねんきんネット」です。パソコンやスマートフォンから自分の最新の年金情報を確認できるサービスです。確認するだけなら毎年誕生月に届く「ねんきん定期便」でもいいですが、「ねんきんネット」ではさまざまなシミュレーションが可能です。

「年金見込額試算」を使えば、年金を受け取りながら働き続けた場合や、会社員を途中で辞めてそれ以降は国民年金だけを払い続けた場合、厚生年金の受給額がどれだけ減るかなども試算できます。いろいろな条件でシミュレーションしてみると発見があります。

(2)引退後の生活費を予想する

引退後の生活費は現役時代の70%程度とよく言われます。もちろん人によって異なるので、自分の生活スタイルを予想する必要があります。

(3)年金受給後の不足額をまかなえる金額を4%ルールで計算する

(2)から(1)を引き、不足額を計算します。ここで4%ルールを活用します。月5万円の不足なら、年間で60万円。25倍の1500万円があれば、運用をしながら不足分をまかなえます。ただし、これには投資リターンが4%という前提があることに注意しなければなりません。自分で設定したポートフォリオの予想リターンがすべて4%とは限りませんよね。リタイア済みならば、安定を求めてリターン3%ほどの安全性の高いポートフォリオを組んでいる可能性もあるはずです。

そのときは「年金現価係数」も参考にできます。ファイナンシャル・プランナーの資格の勉強をすると必ず出てくるものです。これは、「年利○%で複利運用しながら毎年○万円ずつ取り崩すとしたら、最初にいくらあればいいか」を計算するための指標です。

(4)FIREしたい年齢から、年金受給まで資金を保てる金額を計算する

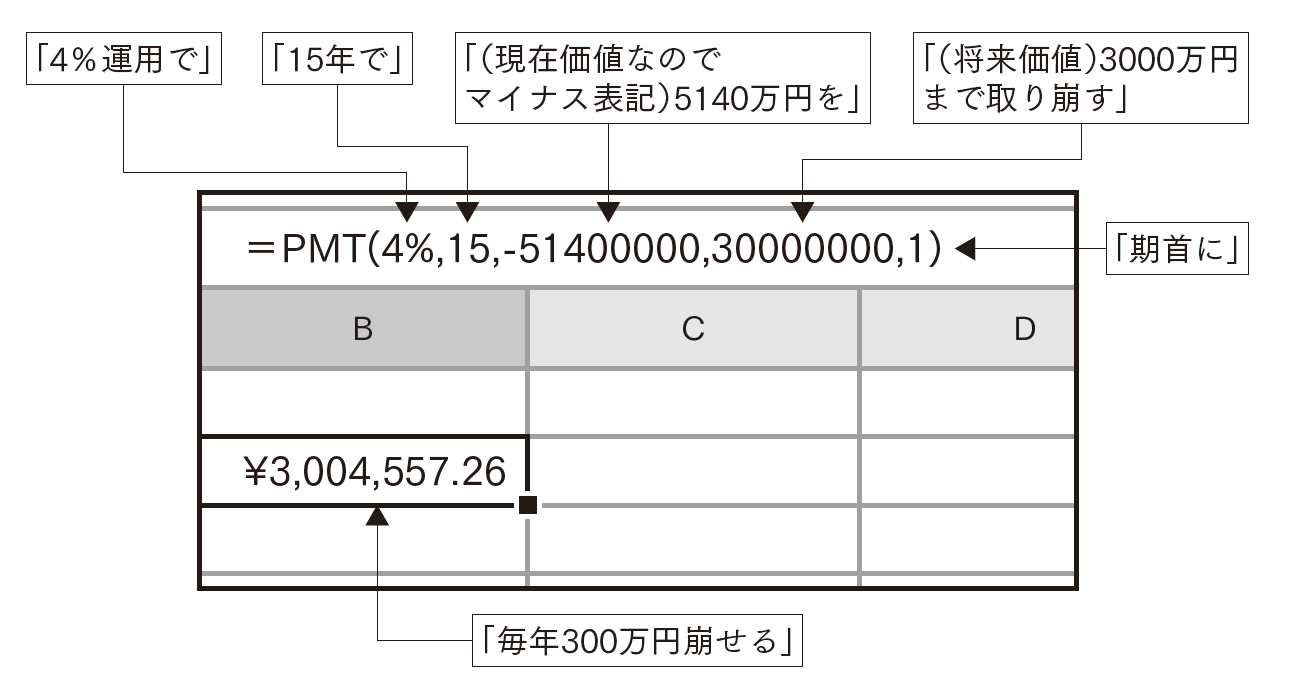

Excelには、「PMT関数」というものがあります。一定利率の支払いが定期的におこなわれる場合の、ローンの定期支払額を算出する財務関数です。この関数を使うと、何%で運用しながら毎月いくらを取り崩すと、現在価値いくらのお金がいくらまで減るか、といった計算ができます。

PMT関数とは

(5)FIRE時の目標額を達成する運用計画

(4)で、いくらあれば取り崩しながら年金受給まで資産を保てるかを計算できました。最後に、FIRE時の目標額を達成する運用計画を立てます。年利何%の期待リターンが必要かを調べます。金融庁の「資産運用シミュレーション」などを使えば、目標金額のために利回りいくらでいくら積み立てればよいかがわかります。

以上が、ゴールから逆算をするプチFIRE計画の5ステップです。年齢に応じて、より現実味のある計画を立てる方法です。補足になりますが、市況に応じて「現金ポケット(市況が悪いときに元本を毀損させないための生活資金)」を利用するための余力はあったほうがいいでしょう。