はじめに

(2)株式を売却して債券やゴールドを購入する

この場合も先の例と同じように、 含み益の約20% を複利運用し続ける権利を失うという機会損失 も考慮しなくてはいけません。

運用期間の後半においてはゴールドや債券などの低リスク資産を持ちたいと考えている場合は特にこの手段を取りがちでしょうが、税金支払いを繰り延べして複利運用できる権利を失ってしまうことを意識しましょうね。

(3)積立投資を一時的に停止して日本円の預金を増やす

この手段は往々にして忘れがちなので注意が必要ですね。一般に、含み益が出ている株式を売却すると含み益の約20% を税金として徴収されてしまいます。投資信託以外の場合は売買手数料もかかります。

すると、 わざわざ株式を売却して税金と売買手数料を払うよりは、積立投資を一時的に停止して現預金を増やすほうがいい のです。

(4)積立投資対象を債券やゴールドに切り替える

株式を売却して債券やゴールドを購入するのに比べて、含み益が出ている株式の税金支払いを繰り延べできる分だけお得です。運用期間の後半において債券やゴールドを保有したい人は、運用期間が経過するにつれて徐々に債券とゴールドの積立を開始する手がありますね。

これらを踏まえると、株式保有比率を調整して低リスク資産を増やす際には、 なるべく(3)か(4)の手段を用いるべき でしょう。

株式自体のリスクの調整

上述のような 「株式と株式以外(低リスク)の資産の比率」 だけがリスク調整だと思っている方々もいらっしゃることと思います。

ところが、株式のみに絞った場合でも、リスクが高い手法とリスクが低い手法が存在します。

「リスク」にはさまざまな意味がありますが、ここでは「危険性」「将来への不確実性」といったフワっとしたニュアンスで大丈夫です。

・銘柄数はなるべく分散されているほうがリスクは低い。個別株式はリスクが高い

・米国一国集中ではなく、先進国各国や新興国など全世界に分散されているほうがリスクは低い

このような理解で大丈夫です。

投資対象を絞れば絞るほど、リスクは上がると考えられますね。

リスクを下げたくなるのに従い、投資対象を広げていき、例えば米国以外の株式を購入するなどが考えられます。

2つの分散投資、リスク管理手法のまとめ

リスク管理手法は、大きく分けると以下の2つがあります。

(1)低リスク資産の比率を増やす

(2)株式の投資対象をより分散する

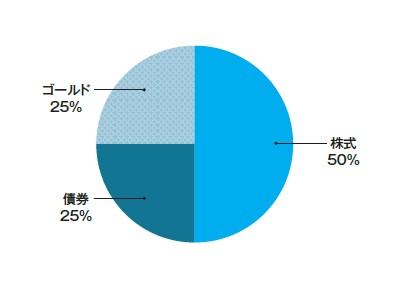

下の図のように、株式そのものを減らして債券やゴールドを増やすのが(1)のパターンです。

【図表1:(1)低リスク資産の比率を増やす】

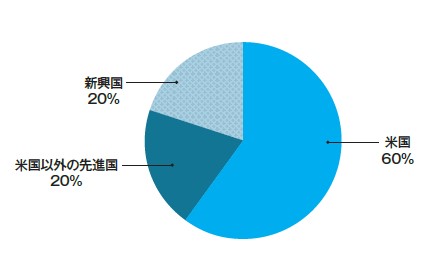

また、下の図のように、米国一国集中ではなく世界各国の株式を買うことで「米国だけが没落したときのリスク」を回避できるわけですね。これが(2)のパターンです。

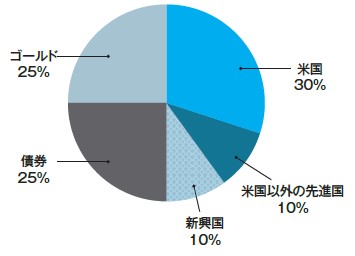

まあ当然ながら、世界各国への分散と、債券やゴールドの導入を組み合わせても構いません。例えば、次ページの図3のようになるでしょう。

世界各国の株式への分散投資と、債券&ゴールドの保有ですね。まさにこれこそが、ウェルスナビが行っている「王道の資産運用」というわけです。

基本的なリスク管理手法は、以上となります。

【図表2:(2)株式の投資対象をより分散する】

【図表3:(3)世界各国への分散、債券やゴールドを導入する】