はじめに

繰り上げ返済しないほうがお得な人とは?

現在、住宅ローンの残債が4,800万円あります。ご相談者さんは、5,000万円のローンを組んで残債が4,800万円ということなので、住宅ローンの返済が始まってまだ1、2年というところでしょうか。

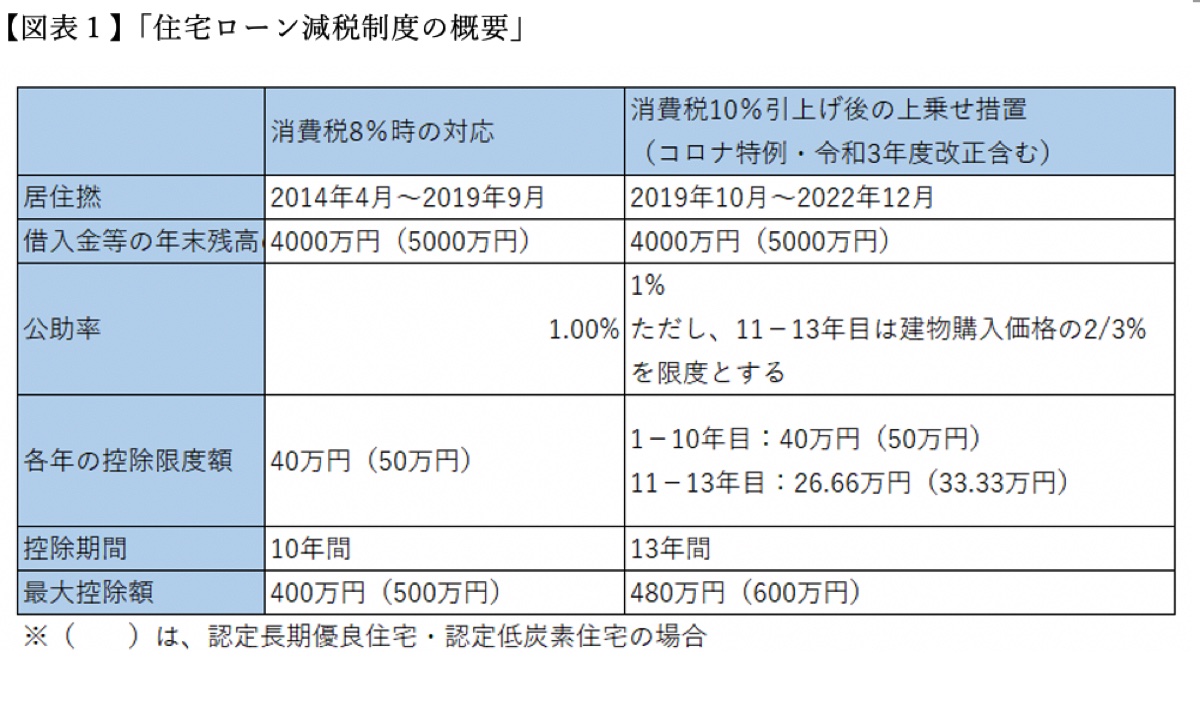

【図表1】にあるように、住宅ローン減税の限度額は、2019年9月まで(消費税が8%の時)に買ったのか、2019年10月1日以降(消費税が10%になってから)買ったのかによって控除期間や、最大控除額が異なります。 ※住宅ローン減税の詳細は、財務省のサイトを参照。

ただし、いずれにしても認定長期優良住宅・認定低炭素住宅の控除対象になる借入金の限度額は5,000万円なので、この限度額いっぱい借り入れたと思われます。

現状の制度では、住宅ローン残高に対して1%が所得から控除されることから、金利1%未満で借りられている人は、借り入れ開始から10年間もしくは13年間の住宅ローン控除期間中については、繰上げ返済をしないでいたほうが、支払う利息負担よりも、控除額のほうが多くなるため得をするという「借り得」な状況が起きています。

しかも、住宅ローンには団信という保険機能もついていますから、手持ちの現金を減らさずに多くのローンを抱えていたほうが、万が一亡くなった時に免除される住宅ローン額も大きくなります。このため、現状の制度では、住宅ローン控除期間中は、金利1%未満で借りられている人は繰り上げ返済をしないほうがいいと言えます。

令和4年度税制改正で見直しの可能性も

ただし、この点はすでに問題となっていて、令和3年度の税制改正においても、「1%を上限に支払利息額を考慮して控除額を設定するなど、控除額や控除率のあり方を令和4年度(2022年度)税制改正において見直すものとする」とされています。次の2022年度の税制改正においては、この点が見直されて「借り得」な状況が変わる可能性がありますので、チェックしておきましょう。

連載「みんなの家計相談」でお悩み募集中!読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのFPが答えます。相談はこちらから。