はじめに

2 金利はどこまで上がるのか?

漠然とした不安心理

2022年3月16日、FOMC(連邦公開市場委員会)で、利上げが決定されました。これは、2018年12月以来、約3年3ヵ月ぶりの出来事です。ただ、前回の利上げ局面では、QE(量的緩和)の縮小を2014年1月に開始してから2015年12月の利上げまで約2年の準備期間がありましたが、今回の利上げ局面ではQEの縮小を2021年11月に開始してからわずか4ヵ月で利上げ開始となりました。

前回に比べて金融引き締めのペースが早いことが何にどう影響するのか、漠然とした不安が市場に広がっていますが、まずは、「金利は今後どの位上昇すると思われているか」「利上げで株価は下落するのか」の2点に絞って考えてみましょう。

2つの予測値

政策金利の予測を知るには、主に2つのデータがあります。

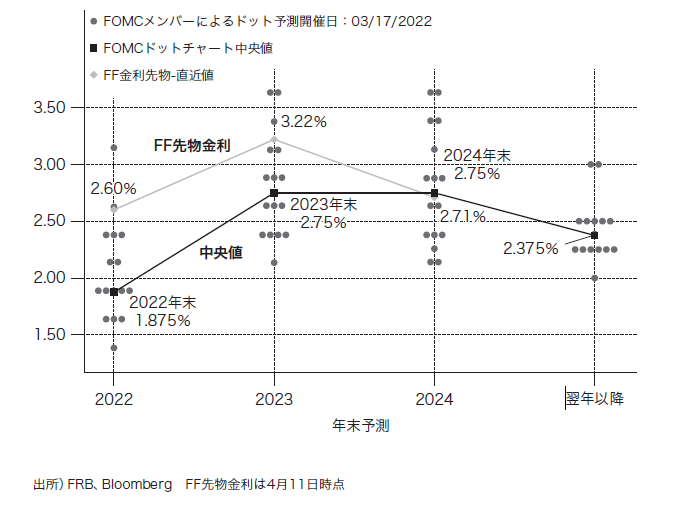

(1)FOMCメンバーの政策金利の見通し

これは、FRBが、FOMC開催時(3、6、9、12月)に公表する四半期経済予測におけるFOMCメンバーの政策金利の見通しです。イエレン前FRB議長が、将来の金融政策に関して透明性を高めることを目的として公表を始めました。〈グラフ6-6〉の黒点(ドット)の通り、FOMCメンバーは、3年先まで、各年末時点での政策金利の見通しを示します(各数値を示したメンバー名は公表されません)。

これによると、2022年3月の利上げ後0.25%~0.50%(誘導目標レンジ)となっている政策金利は、2022年末に1.75%、2023年末、2024年末は2.75%(いずれも予測の中央値)となっており、FOMCメンバーは今回の利上げを含めて概+0.25%幅で計10回程度の利上げがあると予測しています。

さらに、パウエルFRB議長が、インフレ抑止のため、利上げペースを速めることもあり得ると発言をしていることや、今回のドットチャートで、2022年に+0.25%幅で8回以上としたメンバーが7名もいることから、+0.50%幅での利上げも想定されているようです。

(2)FF金利先物

(FFとはFederal Fund Rateの略で、FRBが誘導目標とする政策金利のこと)

これは、経済指標やFOMCメンバーの発言などから予測した将来のある時点で開始される政策金利を、現時点で売買するもので、シカゴの先物取引所で取引されています。この売買値を見ると、2022年3月16日のFOMC時点で0.1%程度であったFF金利は、2022年末に約2.60 %、2023年末に3.22 % で取引されており(2022年4月11日現在)、市場参加者はFRBによる急ピッチの利上げを想定しています。

このFF先物金利は3月のFOMC直後には、2022年末が1.98%、2023年末が2.57%程度の水準で取引されていましたが、ハト派で知られていたブレナードFRB理事のタカ派発言と3月FOMC議事録の公表を受けて急速に利上げ期待が高まりました。

一方で、同先物金利の2024年末は2.71%近辺の水準で取引されており、2年後には利下げを想定していることになります。これは、これほど早いペースで利上げが実施されると、景気後退の再来が懸念され、場合によっては利下げに転じるかもしれない、という市場の不安心理を反映しているのではないでしょうか。

■FOMC参加者の政策金利見通し・FF金利先物・ロンガーランのギャップ

FOMCメンバーの長期水準

さらに、FOMCメンバーは、政策金利の「ロンガーラン(長期水準)」を公表しています。これは、景気の変動要因を考慮しない中立的な金利水準とされ、簡単に言えば、今後どこまで政策金利が上がるのかを予測したものです。

現在、ロンガーランは2.375%(予測の中央値)です(〈グラフ6-6〉翌年以降の欄)。ドットチャートでの2024年末に2.75%(予測の中央値)という予測値よりも、ロンガーランが低い水準となっています。また、ドットの配置が2023年末からロンガーラン予測期にかけて下方に集まる、すなわち、政策金利がロンガーランと同水準またはそれ以下を予測するメンバーが増えています。

これらのことから、すでに、一連の利上げ直後に、「予防的利下げ(景気減速に先手を打つ形での利下げ)」が見込まれているのが分かります。インフレ抑止が最優先で、その結果、景気後退を呼んでも止む無し、という意見があるということです。

ロンガーランと政策金利、長期金利の経験則

経験則からですが、政策金利がロンガーランの水準に到達する時点で、(1)政策金利、(2)ロンガーラン、(3)長期金利の全てが収れんし、利上げ局面が終了しています。

これは、利上げで政策金利がロンガーランの水準まで達すると、経済の過熱感がなくなり、長期金利の上昇も終わるからです(夏→秋)。

利上げは2024年に終了か

このように様々な意見や予測はありつつも、今回の利上げは急ピッチで行われるという見通しでは一致しています。

2022年に+2.5%、2023年に+0.6%、合計で+3%を超えるペースで利上げが行われた場合、2024年頃には利上げが終盤を迎える可能性が高そうです。

また、米10年債利回りが現状の2%台の水準で推移する場合、FF先物金利市場がそれを織り込むペースで利上げが進むならば、2023末頃に長短金利差の逆転がありそうです。場合によっては、2024年には利下げ(予防的利下げ)が開始されるかもしれません。

サイクルの短期化に注意

ただし、利上げにもかかわらず長期金利が低下するようなら、さらに長短金利差縮小のペースが早まります。「今の利上げが予想以上に早く景気減速につながるぞ」という市場からのメッセージなので注意が必要です。