はじめに

3 利上げで株価は下がるのか?

利上げと株価のタイムラグ

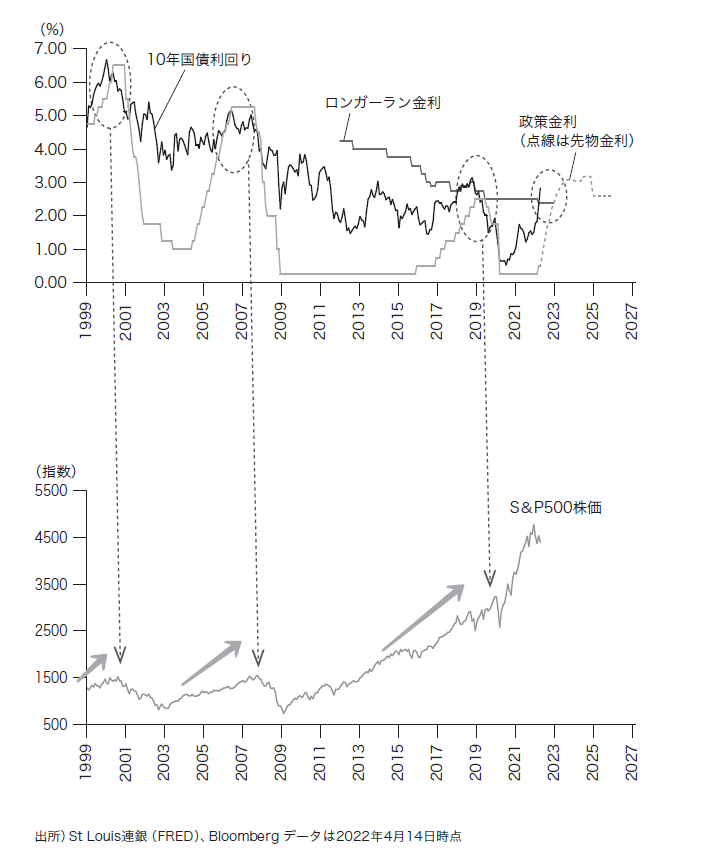

下記のグラフを見ると、直近3回の利上げ局面では、いずれも株価は概ね堅調に推移し、株価のピークは長短金利差が逆転するタイミングの半年から1年後に訪れました。

■長短金利差逆転と株価のピーク

金融引き締め(利上げ)の効果が出始めると、経済の成長ペースは緩やかに鈍化し、景気は減速し始めますが、しばらくは株高トレンドが続くということです。

利上げの一時的な恩恵

株高トレンドが継続する理由は、米国の景気減速によって、米国経済が一時的に潤うからです。

(1)企業のマージンが改善

景気減速に伴い、原油や銅、鉄などの商品市況が落ち着きを取り戻し、企業の原材料価格(仕入値)が低下する。利ざや(販売価格-仕入れ価格)が増し、企業収益も改善する。

(2)本業以外での株価下支え

この時期は、企業のM&Aや自社株買いが活発化し、株価を持ち上げる。

(3)米ドル高

米国の利上げ、特に他国より先行する利上げは、内外金利差が拡大するため、米ドル買いが優勢となり、米国に今まで以上に資金が流入する(米ドル高)。

景気減速局面は、実りの秋

景気減速局面(秋)は、米株高、米債券高(金利低下)、米ドル高のいわゆるトリプル高になります。

ベーシスは為替市場のカナリア

現在、低金利政策が続く日本やユーロ圏は、少しでも金利が高く安全と思われる米国へ投資資金をシフトしようとする場合、通貨の違いから為替取引が行われます。この為替取引から景気の一片が分かると言われています。

日本の投資家が、円資金を米国債で運用する場合を考えてみましょう。

為替ヘッジとは

日本の投資家は、円を米ドルに換えて(円売り米ドル買い)米国債を購入し、将来米国債を売却したら、戻って来た米ドルを円に換える(米ドル売り円買い)ため、為替変動リスクが生じてしまいます。

この為替変動リスクを回避する手法の1つが、「為替ヘッジ」です。これは、円売り米ドル買いの際に、投資期間に応じて為替予約を行い、将来の米ドル売り円買いレートを決めることで、前もって為替による損得をある程度確定しておくというものです。つまり、為替ヘッジを付けて米国債を購入すれば、為替変動リスクをできるだけ軽減した状態で、資金を運用することができます。

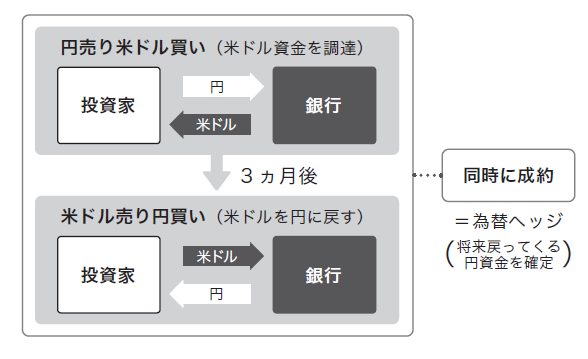

為替ヘッジで、米ドルを調達

例えば、下記の図のとおり、投資家は銀行から米ドルを受け取り、3ヵ月後に米ドルを返すという2つの取引を最初に決めておくことで、米ドルを3ヵ月間為替リスク(為替変動リスク)なしで銀行から借りていることになります。

■為替ヘッジ

米ドルの為替ヘッジは、実質的な米ドルの調達と同じ仕組みです。

人気通貨なら上乗せ金利が必要

為替変動リスクを軽減させる為替ヘッジには、当然ながらコスト(金利の支払い)がかかります。

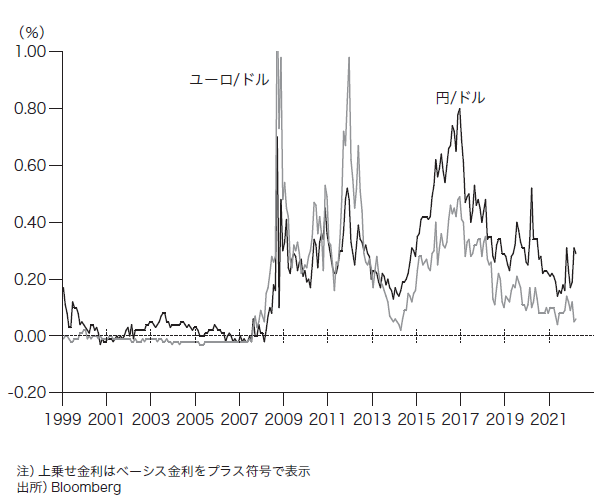

米ドル調達の場合、為替ヘッジコストは、教科書的には米国と日本の内外金利差だと言われますが、実際には、内外金利差にベーシススワップ(この場合は異なる通貨の変動金利同士の交換を言う)での金利(ベーシス)が上乗せされます。例えば、日米の短期金利差(1年間)が1%、ベーシス(上乗せ金利)が0.7%だとすると、為替ヘッジコスト1.7%となります。

また、ベーシスは需給によって変動します。米ドルの調達、すなわち「円売り米ドル買い+円買い米ドル売りヘッジ」という為替取引をしたいという人が多ければ、ベーシスは高くなります。

ちなみに、為替市場では、基軸通貨の米ドルや、豪ドル、NZドルが人気で、ベーシスは高めで推移しています。

■ドル調達 上乗せ金利(ベーシス、期間1年間)

ベーシスの拡大は、何かが起きているサイン

ベーシスは、金融市場における米ドルのひっ迫状況を表していて、米ドルの調達需要が高まると、ベーシスは拡大します。これは、需要に対し、米ドルの流通量が減っている(不足する)状態を意味し、実質的には金融引き締めと同じ効果になります。

特にコロナショック時、ロシア侵攻時など、何らかの事態が勃発する際には、急拡大します。つまり、米ドル高です。

ベーシスは為替市場のカナリアと言えるでしょう。

結局、ドル高

為替変動リスクを回避するために、為替ヘッジという手段を考えてきましたが、コストが上昇する(米ドル高)と、米国債利回りとの兼ね合いで為替ヘッジ付の投資妙味が薄れてきます。

結局、為替ヘッジをしないで(アンヘッジ)、つまり、為替リスクを享受したまま米国債を購入し、購入時の「円売りドル買い」だけが実現することから、米国の利上げは、最終的にやはり米ドル高につながります。