はじめに

3.高い配当性向、分配金利回り

では、なぜ高い配当性向なのか。一般事業会社の配当の仕組みは、事業利益から法人税が引かれ、内部留保をした残りが配当金ということになります。これが、株に投資したときの配当金として受け取れる額になります。これに対してJリートは、投資法人というのは投信法という法律でつくられている会社なので、いろいろな税制の恩恵があります。

利益の90%以上を配当すれば法人税が課されないという仕組みがあり、実際のところJリートのほとんどが利益の100%を皆さんに配当しています。それだけでも、不動産会社という株式会社に投資するより、皆さんがもらえる配当の割合は高くなります。Jリートはお得だけれども、皆さんは知らないので投資していないというところがあるのだと思います。

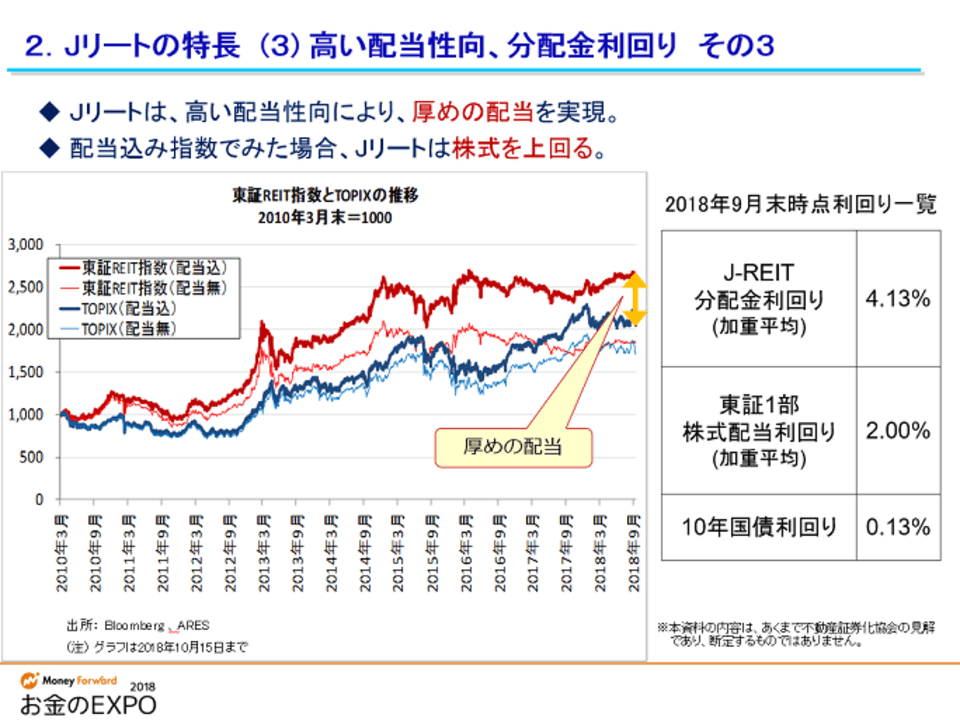

われわれが社会人になったばかりの頃は、定期預金の金利が5%、6%という時代がありました。今はご存じのとおり、定期預金に預けても金利はほとんど0%です。それに対してJリートの利回りは4%程度ですから投資を検討しようかなというレベルになりますね。過去の推移を見ますと、この太い青い線が株のTOPIXで配当込みの株価の動きです。赤い線は、東証リート指数、リートの平均の推移を配当込みの数値です。常に株式を上回っているということが過去の実績を見ても言えると思います。

Jリートの分配金利回りは、今の平均で4%ぐらいです。高いところで6%ぐらい、低いところで3%ぐらいです。それに対して、東証一部の株の平均は2%ぐらいです。ただ、こういうものが一覧で見られるようなところには、Jリートの分配金利回りは出ていないのです。それも、知られていない要因の一つだと思っています。平均で見るとこういうことになります。もちろん、株でも高い利回りのものもあるのですが、平均ではJリートのほうがいいということが言えると思います。

Jリートのリスク

次に、Jリートのリスクについてですが、これは株を買われるのと同じです。価格の変動リスクがあります。分配金も変動リスクはあります。ただ、ほとんどの賃料が安定していることと、利益のほとんどを配当しているので、各リートさんの分配金というのはほとんど変わらないのです。逆に、株式会社のように分配金が上がったり下がったりという、博打的なものが好きな方にはあまり合わないかもしれませんが、長期で見ると、あまり変わらない分配金がずっと受け取ることができます。もちろん、絶対変動しないということはないのでリスクはあります。また、災害等のリスクもあります。今年も台風や地震が激しくありましたが、実際、配当金で影響を受けたリートは全部で3つぐらいだけでした。それもわずか1円2円という差が出たぐらいの実績で済んでいます。そう考えると、JリートETFという全体に投資していれば、今年の災害でも影響はほとんど受けずに配当が受け取れるということになります。また、法制の変動リスク。この辺もリスクとして考えておくべきことだと思います。

最後に、Jリートの特長をもう一度おさらいします。手軽にできる不動産投資であるということ、安定した分配金であるということ、それから高い配当性向と分配金利回りが得られるということです。

最後に、われわれは「J-REIT.jp」というホームページを運営しており、1つ1つの銘柄についても分かりますし、いろいろなデータも載っています。ご興味があれば、サイトにもアクセスしていただければと思います。ご静聴ありがとうございました。