はじめに

定年後もふるさと納税などはやったほうがいいのか

定年後はふるさと納税などをすべきかどうかは、所得の金額で異なってきます。

老齢基礎年金や老齢厚生年金、企業年金や個人年金保険などは、所得の分類上「雑所得」になります。公的年金等を受け取った場合には、収入金額から公的年金等控除額を差し引いて計算します。公的年金等以外の年金は、収入金額から必要経費を差し引いたものが雑所得の金額になります。

たとえば65歳未満の方で公的年金等の収入が130万円未満の場合、公的年金等控除額は60万円です。公的年金等控除額60万円と基礎控除48万円を加えた108万円以下の収入の場合には所得税は課税されません。

65歳以上で公的年金等の収入が330万円未満の場合は、公的年金等控除額は110万円です。これに基礎控除48万円を加えた158万円以下の収入の場合にも所得税は課税されません。

公的年金等に係る雑所得の速算表

国税庁 のHPを元に雑所得をまとめました。

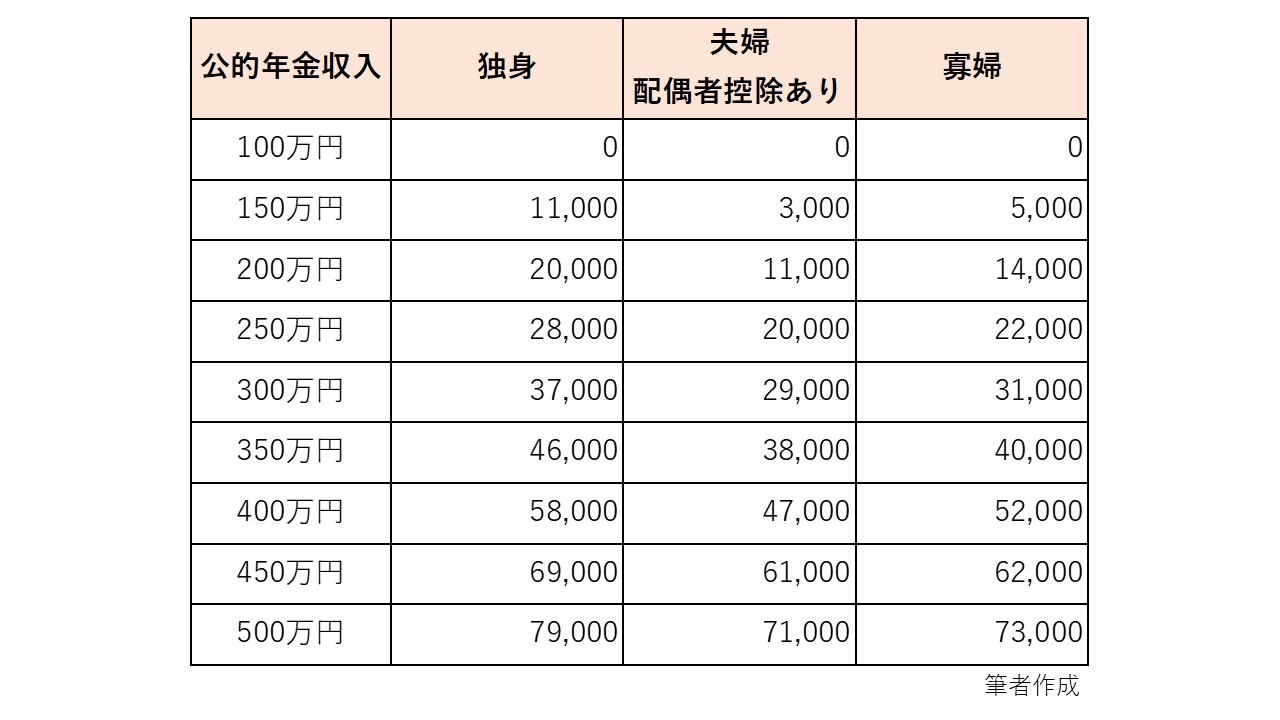

節税の観点からいうと、公的年金等の収入が65歳未満で108万円、65歳以上で158万円を超える場合にはふるさと納税が所得控除になる可能性があります。公的年金収入以外の収入がない場合のふるさと納税の上限金額の目安は次のとおりです。ただしその他の所得控除の金額や家族構成などによって、寄付の上限額が変わってくるので注意が必要です。

65歳未満の年金受給者 ふるさと納税の上限額

65歳以上の年金受給者 ふるさと納税の上限額

また、年金をもらいながら給与所得があったり、年金と不動産所得があったりする場合でもふるさと納税をすることはできます。年金などの雑所得とその他の所得を合算して計算します。

ただし、退職所得となる退職一時金の場合、住民税の所得割額について、ふるさと納税の適用はありません。これは、退職所得控除の額が大きいことや税制上の優遇がなされているためです。