はじめに

「ETF」という言葉をご存知ですか? ETFは「上場投資信託(Exchange Traded Funds)」の略で、その名の通り、投資信託の一種です。上場株式を対象としているため、それらの重要な指針である日経平均株価(日経225)や東証株価指数(TOPIX)、海外では米ダウなど、各国を代表する企業を集めた指数をパッケージにした商品です。株式と同様、売買をすることができます。

資産運用の玄人が活用している投資方法という印象を持つ人も多いのですが、そんなことはありません。最近注目を浴びている、ロボットアドバイザー(ロボアド)の多くの商品もこのETFを扱っています。ETFは、消費者が世の中を変えていく力を持つこの時代において、日本でも近いうちに必ず資産運用を語るうえでの主役になるはずです。

ETFは「投資商品の世界選抜」といわれます。国内のみならず世界中の上場銘柄(米国株、米国社債、欧州株、新興国株など)を取り扱うことが可能で、投資対象の選択肢がとても豊富です。投資先進国のアメリカでは既にスタンダードな金融商品となっていて、市場規模は過去10年で7倍に拡大。その傾向はいまでも続いています。

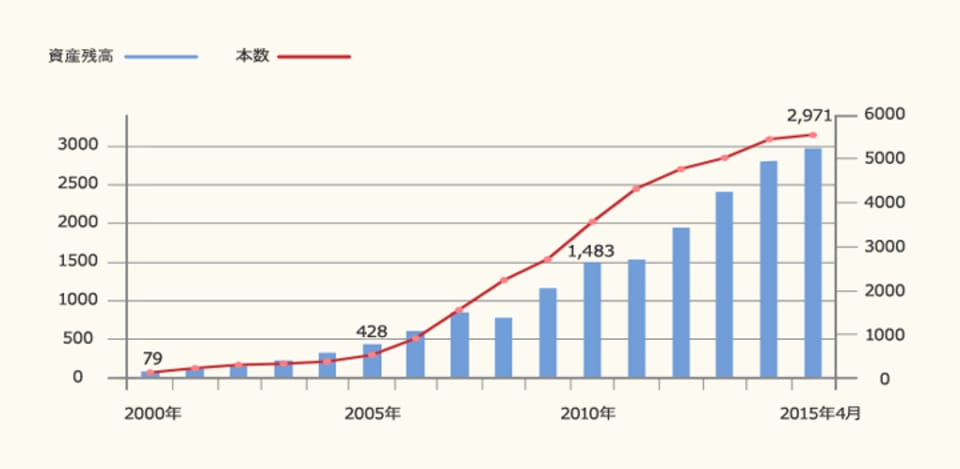

世界のETF市場規模

出所:BlackRock Investment Institute調べ(2015年3月末)、投資信託協会資料より作成

ETFにも弱点がある!

ETFは東京証券取引所で購入することができます。対象資産が日本株式になっているようなものについては十分な規模もあり売買も活発なので株式口座を開いて購入するのがよいでしょう。

一方、日本に上場している海外を対象にしたETFは人気がなく流動性がとても低いです。また、多くの海外投資向けの国内ETFは為替の影響を受けているものが多いので、オリジナルのETFと比べて為替がETFの価格に影響を与えたり、税制の問題で分配金が少なくなったりという問題があります。

この2つの問題から海外ETFを購入する場合には、国内の証券会社で外国投資用口座を作り海外の取引所で直接購入するのが一般的です。ただ、その場合には次のような弱点があります。

1:為替リスク

海外ETFに投資するためには、投資の原資を日本円から外貨に両替する必要があります。当然ですが、そのときに「円高なのか、それとも円安なのか」は大きな問題。為替差益を得られる場合もありますが、同時に差損を被ってしまい、それまでにせっかく得た利益を失う可能性もあります。これだと為替に投資しているのかETFに投資しているのかがよく分かりません。海外投資において、これがいかに重要であるかは後ほど説明します。

2:手数料が高い

ETFは株式の売買と同じように、取引時には証券会社ごとに設定された手数料が発生します。実際に取引しようとすると、最も安く海外ETFを取引できる国内証券会社でも、両替コストや1株あたり5米ドル程度の手数料がかかります。少額投資だと、それだけでマイナスになってしまうことも。ETFは、1万円といった少額からの運用が魅力なのですが、この手数料体系だと小額からの投資はなかなか難しいです。普段国内での株式運用をしている人にとっては、手数料が割高と感じてしまうかもしれません。