菅政権の政策シナリオを完全予想!改革を実現するために最も必要なこととは?

安倍政権のレガシーを活かせるか

9月8日に自民党の総裁選が告示されました。主要派閥から幅広く推薦人を集め、更に世論調査でも高い支持を示している菅官房長官が総裁選で勝利し、9月16日には菅政権が誕生する見込みです。安倍政権の継続を強く打ち出しているため、菅政権は経済政策の多くの部分を継承するでしょう。メディアのインタビュー記事において、菅氏は、日本銀行の黒田総裁について「手腕を大変評価している」と述べました。当面、黒田総裁に金融政策を任せるとともに、金融緩和の徹底が次期政権でも重視されるでしょう。<写真:ロイター/アフロ>

コロナ対応からいち早く脱した中国への期待と不安

中国の中長期的な構造改革に影を落とす米中関係

中国経済は4~6月期に前年比プラス成長へ転換し、主要国に比べ一足早いコロナ禍からの回復を見せました。中国当局は、足元の景気回復を受け、政策スタンスを中長期の構造改革を重視する方針へ転換しています。構造改革路線への転換は、課題を多く抱える中国経済にとって好ましいものと考えますが、その進捗に影を落とすのは米中関係であり、秋にかけて、米中政治情勢への注目度が上がるとみています。<写真:ロイター/アフロ>

トランプ大統領と民主党、米株高に寄与するのはどっち?

民主党バイデン候補の政策を読む

8月に入っても米国株高が続き、12日にS&P 500指数はコロナショック前の2月の最高値水準にあと数ポイントまで上昇しました。今年も多くの他の先進国対比で米国株はアウトパフォームしていますが、米国の株高を支えているのは、コロナショック対応で繰り出された金融財政政策だと筆者は考えています。

米国市場に黄色信号、過剰流動性だけで株高は続くのか

財政政策による景気下支えの効果は?

米国株式市場は、6月から高値圏での推移が続いています。7月15日にはCOVID19のワクチン開発への期待から、S&P500は6月初旬の高値とほぼ同水準まで上昇しました。一方、6月後半から連日報道されていますが、米国内ではフロリダ、アリゾナなど南西部でCOVID19の感染者が大きく増えて、6月半ばから経済活動が再び停滞しています。ただ、停滞は一時的でいずれ感染症が克服され、金融財政政策の後押しで経済活動が順調に回復するとの見方が、株式市場では根強いようです。

リーマン超え「戦後最大ショック」受けた日本経済への処方箋

コロナ後の経済を左右する条件

今週発表された、日本の5月分の個人消費、製造業生産などの経済指標は、4月からの日本経済の落ち込みが極めて深刻だったことを改めて示しました。5月個人消費は2月対比で約5%減少したと推計され、製造業の生産数量に至っては5月に約20%(2月対比)も急減する大ショックに見舞われました。

米国の株高が続く必要条件となる「2つのリスク要因」解消

「財政の壁」に警戒

6月初旬まで最高値更新が続いた米国株式市場は、11日の1日で主要株価指数が約5%急落しました。3月下旬から2ヵ月以上続いた米国株の上昇局面が、変わった可能性が高いと筆者は見ています。米国株が急落した前日(10日)には、FOMC(連邦公開市場委員会)後のパウエル議長の会見中に米国株が乱高下して変調の予兆がありました。パウエル議長が今後の景気に関して慎重な姿勢を示し、これが市場心理に悪影響をもたらしたなどとメディアでは解説されました。ただ、パウエル議長は、経済の早期回復のために金融緩和を続ける姿勢を改めて示したほか、これまでの株高がバブルではないかとの質問にも無難な回答を行っており、金融市場に配慮したコミュニケーションを徹底しました。

「米国社会が分断」でも続く株高に警戒が必要な理由

複雑化する政治情勢

米国株式市場では、3月下旬以降の反発が6月に入ってからも続き、6月3日時点で、S&P 500株価指数は3月23日の大底から約40%上昇して、2月の最高値からの急落の8割程度を取り戻しました。迅速かつ大規模な金融財政政策によって、一時の都市封鎖から経済活動が早期に正常化するとの期待が株高を支えています。

コロナ禍からの経済回復を阻む「足かせ」の正体

株式市場のもう一つのリスク

米国株市場の反発が続いています。新型コロナウイルスのワクチン開発が進んでいるとの報道があった5月18日に、S&P500指数は約3%の大幅高となるなど、20日には4月末の高値水準を超えて上昇。年初来の騰落率は約マイナス8%程度で、他の多くの株式市場を上回っています。相対的な米国株の強さの最大の要因は、米国において金融財政政策が強力に行われていることでしょう。家計への所得補償を中心に、GDP対比8%以上の財政政策がすでに実現しています。また、新型コロナウイルスの治療薬やワクチンなどの研究が民間企業によって行われていますが、政府の支出拡大が開発を後押ししています。治療薬やワクチンがいつ開発できるか現時点で不明ですが、これらを量産できる生産体制構築を早くも米政府は進めています。

コロナ禍が浮き彫りにした「緊縮財政」という日本の根本問題

感染拡大抑制の障害に

4月に発動された日本の緊急事態宣言が、5月末まで延長されることが決まりました。新型コロナウイルスの感染拡大を和らげて医療体制を保つ、公衆衛生政策を徹底するために、政府の判断はやむを得ないでしょう。コロナ禍に対する安倍政権の対応に関してはさまざまな批判が聞かれますが、いくつかの点について筆者の見解を示します。

ガソリン需要はもう戻らない?「原油価格暴落」が示唆するコロナ後の世界

リーマンショックよりも社会を変える

米国株式市場は、一旦の大底をつけた3月23日から反発して、4月中旬まで約3週間にわたり株高が続いています。政府とFRB(連邦準備制度理事会)による大規模な経済刺激政策に加えて、コロナ感染者拡大ペースが低下して、近い将来に広範囲に止まった経済活動が再開するとの期待が株高の主要因です。ただ、今週4月20日から金融市場にはやや変調がみられ、特に注目されているのは原油先物市場での価格暴落です。米国で産出される原油の価格指数(WTI)の5月限月価格は、17日まで1バレルあたり約20ドルでしたが、20日には10ドルと半値まで急落。そして同日終盤には大幅なマイナス価格で取引され、筆者も想像しなかった史上はじめてのことが起こりました。

108兆円の新型コロナ緊急経済対策が「圧倒的に不十分」と断言できる理由

日本経済は持ち堪えることができるか?

4月7日に政府により緊急事態宣言が発表され、今後東京などで外出自粛、休業要請などが行われ、すでに景気後退局面にある日本経済がさらに停滞するのは避けられないとみられます。一方、安倍政権は、同日に緊急経済対策を発表しました。今後起きる経済の落ち込みに対して十分な政策対応が行われるか、両者のバランスをどう考えるかが重要でしょう。

都市封鎖が与える「リーマンショック級」経済インパクト

戦後最大規模の不況に再びなるか

世界の株式市場は、新型肺炎の米欧での感染拡大が判明した2月24日から急落。ダウ工業株30種平均など主要株価指数は、2月半ばの高値から一時30%以上、わずか約1ヵ月で下落しました。この激しい値動きは、2008年に起きたリーマンショック以来の、金融市場・経済の危機が起きていることを示しています。新型肺炎に伴う危機到来に対して、米欧の政策当局は大胆な政策対応を矢継ぎ早に繰り出しています。FRB(米国連邦準備理事会)など複数の中央銀行が、早々に政策金利をほぼゼロに引き下げ、大規模な資産購入を再開しました。

コロナショックがリーマンショック級にならないための“たった1つの条件”

世界は再び“大収縮”に陥るのか

中国で発生した新型コロナウイルスの感染者拡大数が同国において減り始めていた2月19日まで、米国の株式市場では最高値更新が続いていました。ただ、その直後の22日から米欧を含め世界的にウイルス感染拡大が広がっていることが判明。24日以降、世界の金融市場は様変わりし、「コロナショック」とも言えるショックに見舞われました。

ついに欧米へ不安拡大、コロナショックは「世界景気後退」に発展するか

想定しうる今後のシナリオを考える

2月最終週に入って、米欧の金融市場では新型コロナウイルスが世界的に拡散するとの懸念が高まり、株式市場は軒並み急落しました。一方で、安全資産である米国債に買いが集まり、米10年金利は26日にかけて1.30%すれすれの所まで低下。終値ベースでも史上最も低い水準まで低下しました。アジア限定のリスクと認識されていた新型コロナウイルスの感染が米欧にも及ぶとのシナリオは、多くの市場関係者に大きなサプライズとなりました。新型ウイルスの感染力の特性から水際対策に限界があったことは、日本での経緯を踏まえればある程度想定することはできたのでしょうが、米欧の市場関係者は寝耳に水だったようです。

新型コロナウイルス“後”の株式市場で日本株が最も期待できないワケ

「米国株>日本株」が2020年も続きそう

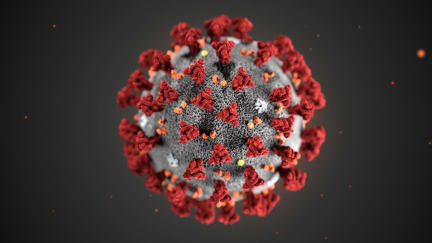

新型コロナウイルスへの懸念で1月後半に下落した米国の株式市場は、2月初旬から反転。S&P500などの主要株価指数は2月5日以降、再び最高値を更新しています。確かに、新型コロナウイルスの感染拡大は中国・湖北省を中心に1,000名以上の死者をもたらす惨事となっています。しかし一方で、2月から感染者数の拡大ペースが落ち着いたほか、通常のインフルエンザと同様の致死率であるとの認識が広まりました。足元の株価反発の主因は、新型コロナウイルスによって、少なくとも米国経済が受ける悪影響が限定的との見方が金融市場で広がったことでしょう。ただ2月13日に、中国で公表されていた感染者数の公表対象の基準が変わり、累計の感染者数は1万人以上増えました。中国からの情報発信への疑念が浮上しており、まだ油断するのは禁物かもしれません。

「新型肺炎」と「SARS」を同一視して株式投資することの危険性

多くの市場関係者の見方に物申す

新型コロナウイルスが、1月中旬に中国において新型ウイルスと認定され、その後、中国以外の国にも感染者が広がりました。感染者数は日々増えており、1月30日の日本時間の8時時点で、中国国内での感染者数は約7,000名を超え、死者は約170名に達しています。今回同様に、中国発のコロナウイルスが原因となったSARS(重症急性呼吸器症候群)は2002年年末から2003年春先まで発生しましたが、中国で5,327名が感染し、致死率は約10%に及びました。1月30日時点で、今回の新型コロナウイルスの感染者数はすでに中国国内のSARSのそれを超えており、日々増え続けています。今回の新型ウイルスとSARSには共通点が多いとされていますが、感染メカニズムや潜伏期間が異なるとの見方もあります。はたして今回の新型肺炎は、世界経済の先行きにどのような影響を与えそうなのでしょうか。現段階での筆者の見解を述べたいと思います。

米中貿易協議の第1段階合意で株式市場は一段高となるか

米国株市場は小幅上昇で引けたが…

米中当局者は1月15日、第1段階の経済貿易協定の合意文書に署名。合意が成立しました。中国から劉鶴副首相が訪米し協議が行われる段階で、事前のスケジュール通りに協議は合意に至る可能性が極めて高まっていました。また、今回の合意文章は96ページと多岐にわたりますが、事前に当局者の発言などから想定される内容だったといえます。同日の米国株式市場は、午前中に上昇した後、貿易協定の合意に至ったことが報じられると上昇幅を縮小させました。ただ、ほぼ事前の想定どおりの内容で、サプライズはなかったため、主要株価指数はいずれも小幅ながらも上昇して取引を終えました。

大幅高となった日本株市場は本当に「バブル」なのか

日経平均は一時2万4000円台に

12月13日、米中通商協議において第1段階の合意に至ったと米中両政府から発表されました。筆者にとってほぼ想定通りの合意内容でしたが、米国を中心に株式市場は好感しました。週明け16日には、米国の主要株価指数は最高値を更新。そして欧州でもStoxx600が同日に2015年以来の最高値を超え、上昇しました。